发行人主营业务为芳纶纸及其衍生品的研发、生产和销售,主要产品芳纶纸是一种由制纸级芳纶纤维经纤维分散、湿法成形、高温整饰等工艺技术制成的高性能新材料,具有高强度、耐高温、本质阻燃、绝缘、抗腐蚀、耐辐射等诸多特性,广泛应用于电力电气、航空航天、轨道交通、新能源、电子通讯、

国防军工等重要领域,是制造业产业升级过程中的一种关键战略材料。 芳纶纸由美国杜邦公司于二十世纪六十年代研发成功,并引领芳纶纸行业发展,其长期处于垄断地位。发行人通过自主研发,突破芳纶纸生产的“卡脖

子”关键技术,打破国外技术垄断,成为国内第一家芳纶纸制造商,实现芳纶纸生产的国产规模化制备,有效弥补了我国芳纶纸产业链的短板。目前,发行人芳纶纸产品的市场占有率居全球第二位,仅次于美国杜邦公司。 发行人是“国家级制造业单项冠军示范企业”、国家级专精特新“小巨

人”企业,并于 2021 年 8 月被工业和信息化部列入“建议支持的国家级专精特

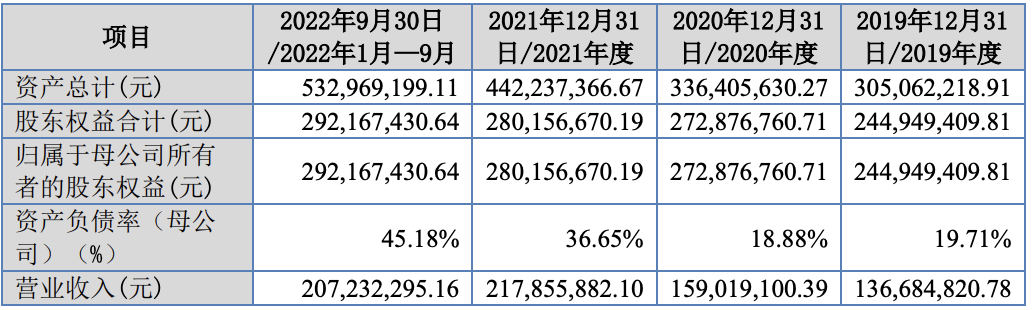

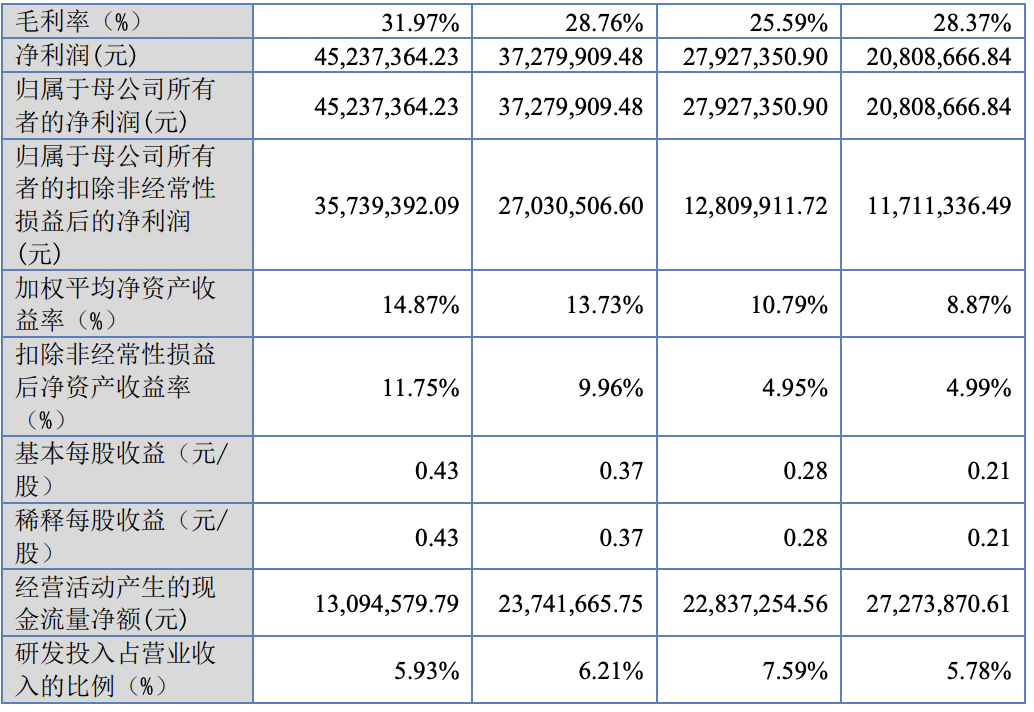

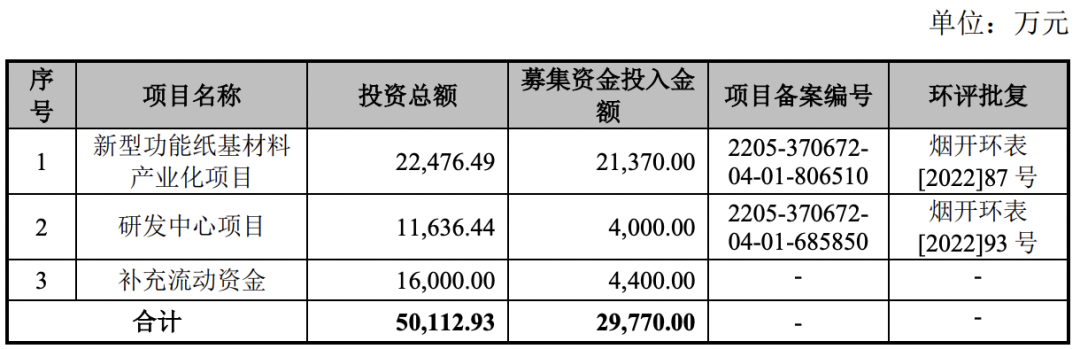

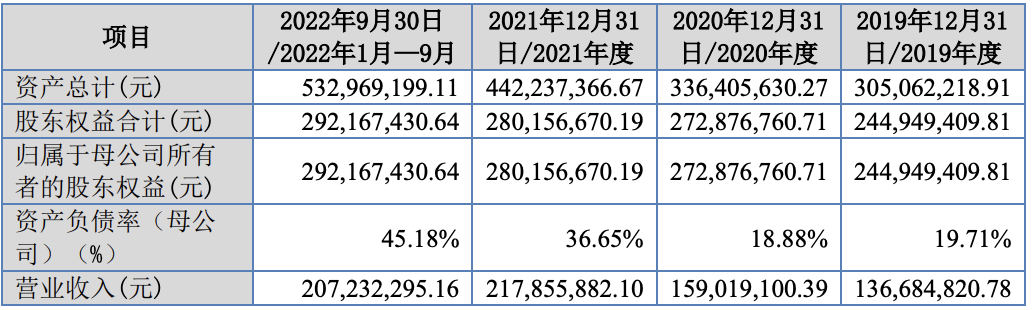

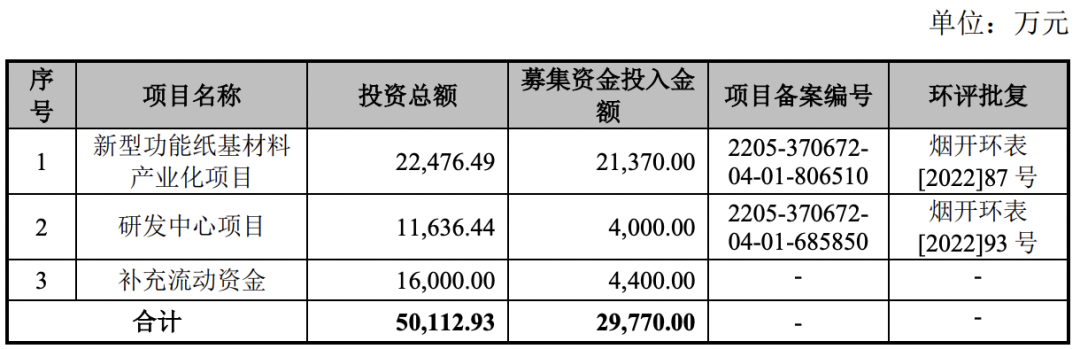

新‘小巨人’企业名单(第二批第一年)”。自成立以来,发行人坚持自主创新,高度重视研发,经过多年积累和发展,形成了一系列芳纶纸研发、生产的核心技术,承担的课题项目荣获“国家科技进步二等奖”、“山东省科技进步一等奖”、“中国专利优秀奖”、“教育部技术发明一等奖”等多项荣誉。2019年-2021年1-6月,公司营业收入分别为1.36亿元、1.59万元、2.17亿元和2万元,扣非后归母净利润分别为1171万元、1280万元、2703万元和3573万元。本次发行预计募集资金2.977亿元,用于新型功能纸基材料产业化项目、研发中心项目和补充流动资金。1.关于独立性。根据申报文件,(1)发行人为泰和新材制纸级芳纶纤维的唯一客户。(2)同行业公司中美国杜邦、超美斯、赣州龙邦均为自产自用制纸级芳纶纤维生产芳纶纸。(3)发行人生产芳纶纸产品所用的主要原材料为短切纤维、沉析纤维等制纸级芳纶纤维,主要采购自控股股东泰和新材。报告期内,发行人自关联方采购的短切纤维、沉析纤维金额占发行人采购总额的比例分别为

89.30%、87.71%、81.02%及 83.38%。请发行人:(1)详细说明对比同行业公司普遍具备原材料生产能力的行业情况,进一步阐述由控股股东泰和新材开展短切纤维、沉析纤维等原材料生产业务的合理性,发行人的业务是否完整。(2)说明关联交易占比高的合理性,发行人原材料采购是否对控股股东泰和新材存在严重依赖,独立性是否存在重大缺陷。(3)说明发行人是否将长期面临关联交易占比高或依赖控股股东获取原材料的情形;在泰和新材对发行人主要原材料供应不足、供货不及时,无法满足发行人原材料需求的情况下,

发行人是否能够向其他供应商提高采购量。(4)补充说明在同行业主要公司均为自产自用原材料且控股股东生产的制纸级芳纶纤维全部销售给发行人的情况下,发行人未考虑收购该生产线的原因,

未来是否考虑收购。请保荐机构、申报会计师及发行人律师补充核查上述问题,并针对发行人业务独立性、是否存在利益输送发表明

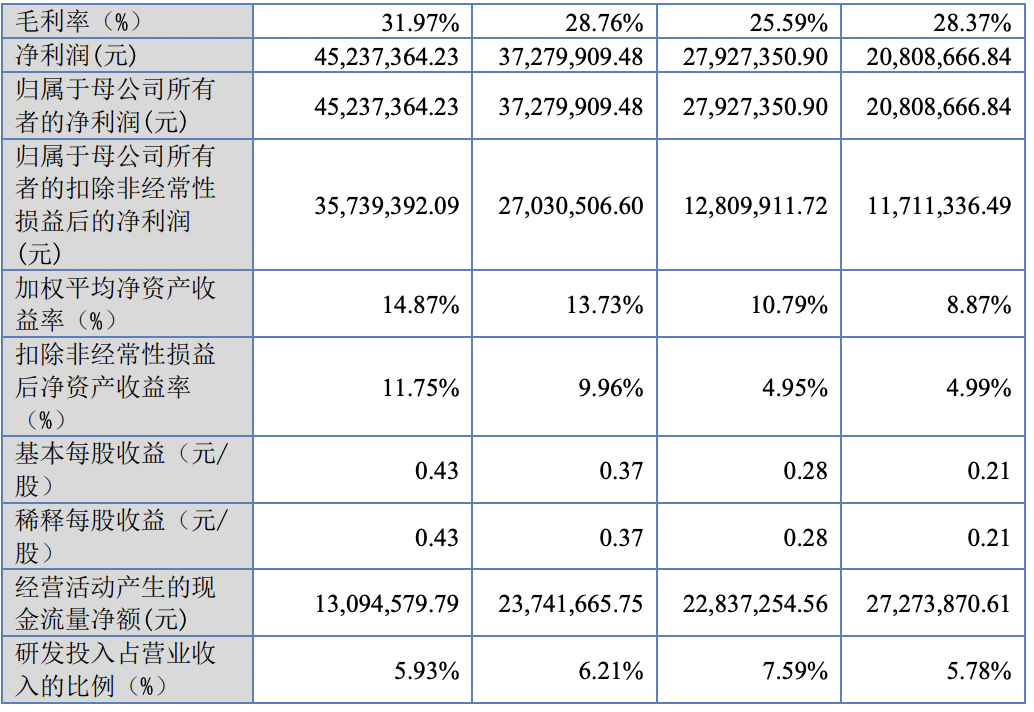

确意见。 2.关于毛利率。根据申报文件,2020 年泰和新材成为发行人控股股东。报告期内,发行人自关联方采购的短切纤维、沉析纤维金额占发行人采购总额的比例分别为 89.30%、87.71%、81.02%及

83.38%。报告期内,泰和新材向发行人销售间位短切纤维的毛利率

分别为 15.26%、22.37%、24.23%、18.91%,销售间位沉析纤维的毛利率分别为 16.59%、21.33%、25.52%、16.83%,同期发行人主营业务毛利率为 31.97%、28.76%、25.59%、28.37%。请发行人:(1)说明发行人主营业务毛利率变化与泰和新材销售给发行人的间位短切纤维、间位沉析纤维毛利率变化之间的相关性和合理性等。(2)

说明 2020 年后泰和新材销售给发行人的间位短切纤维、间位沉析纤维毛利率持续下降的合理性和可持续性等。请保荐机构、申报会

计师核查上述事项并发表明确意见。

本文标题:《烟台民士达特种纸业股份有限公司(IPO过会通过)》

本文标签:

市前融资 公司上市前融资 企业拟上市前融资策划 企业上市前融资培训 厦门企业上市前融资机构 本文网址:https://www.bossways.cn/IPO/shangshiqianrongzi/1455.html