本次发行的保荐机构为民生证券,审计机构为立信会计师事务所,合作律所为北京德恒律师事务所。

本次公开发行股份数量不超过2,379.0652万股,不低于发行后总股本的 25%。

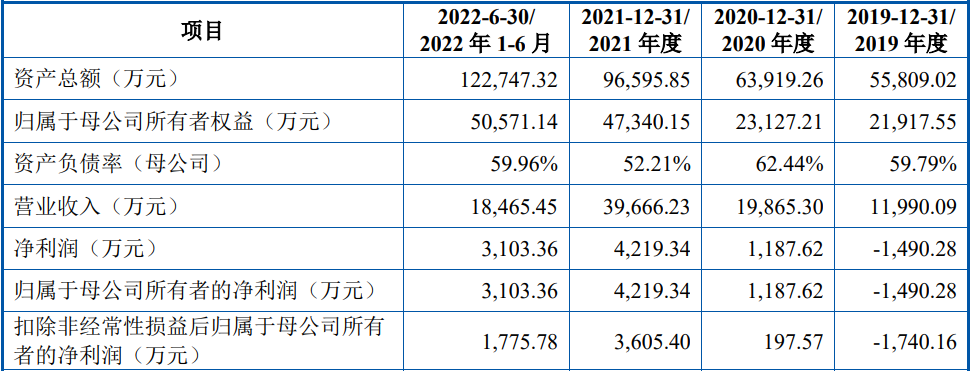

2022年1-6月,逸飞激光营业收入为18,465.45万元,扣非归母净利润为1,775.78万元。具体见下表:

逸飞激光本次发行选择《上海证券交易所科创板股票上市规则》中 2.1.2 条中第一套标准:“预计市值不低于人民币 10 亿元,最近两年净利润均为正且累计净利润不低于人民币 5,000 万元,或者预计市值不低于人民币 10 亿元,最近一年净利润为正且营业收入不低于人民币 1 亿元”。

吴轩为逸飞激光的实际控制人。公司的股权结构如下所示:

本次募投项目数量为3个,拟使用募集资金约4.67亿元。具体见下表:

关注热点:

(1) 客户集中度高:招股书显示,2019年至2022年1-6月,逸飞激光前五大客户销售收入占同期营业收入比例分别为69.79%、85.56%、69.96%和53.15%。

(2) 存货高企:招股书显示,2019年末至2022年6月末,逸飞激光存货账面价值分别为1.94亿元、2.79亿元、2.36亿元及3.28亿元,占流动资产比例分别为37.59%、48.33%、28.53%及30.89%。

(3) 市场占有率低:从披露的逸飞激光与行业主要竞争对手的模组/PACK设备市场占有率来看,2021年先导智能市占率达到了28.75%,大族激光、先惠技术则分别为7.5%、6.25%,逸飞激光2019年-2021年市占率分别为1.02%、1.4%、0.95%,占比较低。

(4) 大客户变动频繁:逸飞激光招股书披露,国轩高科为公司2019年、2020年和2022年上半年第一大客户;宁德时代为公司2020年第四大客户和2021年第一大客户;鹏辉能源为公司2020年第三大客户和2021年第二大客户;亿纬锂能为公司2021年第五大客户。仅仅三年多时间,出现在逸飞激光前五大客户名单的公司多达16家。

(5) 高管履历存疑:王树现担任逸飞激光董事、副总经理、财务总监。据招股书玉树简历显示,在1994年12月至1999年12月,玉树曾在开封会计师事务所任部门经理。而据开封会计师事务所工商信息显示,开封会计师事务所成立于1996年4月16日,这比玉树开始担任开封会计师事务所部门经理的时间晚了一年多。目前该事务所也被注销了。

(6) 大客户资质存疑:普亚能源作为逸飞激光2021年第四大客户,成立于2020年6月,在成立1年后即与逸飞激光开展合作,当年营收达两千万元。值得一提的是,逸飞激光还曾替普亚能源向东莞泽源代付676.801万元的设备预付款。无独有偶,2020年逸飞激光的第二大客户盛能科技成立于2018年,2019年的第五大客户成立于2017年12月,均是成立不足两年则成为了逸飞激光的大客户。