本次发行的保荐机构为华泰联合证券,审计机构为天健会计师事务所,合作律所为北京中伦律师事务所。

本次公开发行股份数量不超过13,273.5283万股,不低于发行后总股本的10%。

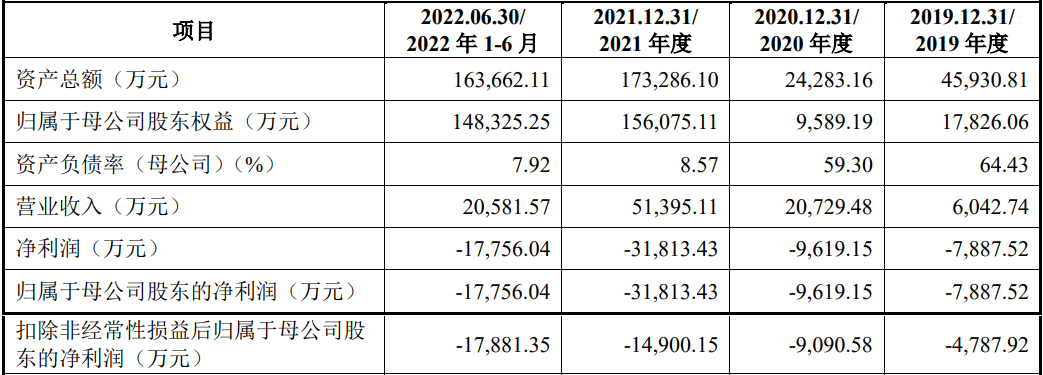

2022年1-6月,慧智微营业收入为20,581.57万元,扣非归母净利润为-17,881.35万元。具体见下表:

根据《上海证券交易所科创板股票发行上市审核规则》第二十二条,慧智微选择的具体上市标准为“(二)预计市值不低于人民币 15 亿元,最近一年营业收入不低于人民币 2 亿元,且最近三年累计研发投入占最近三年累计营业收入的比例不低于 15%”。

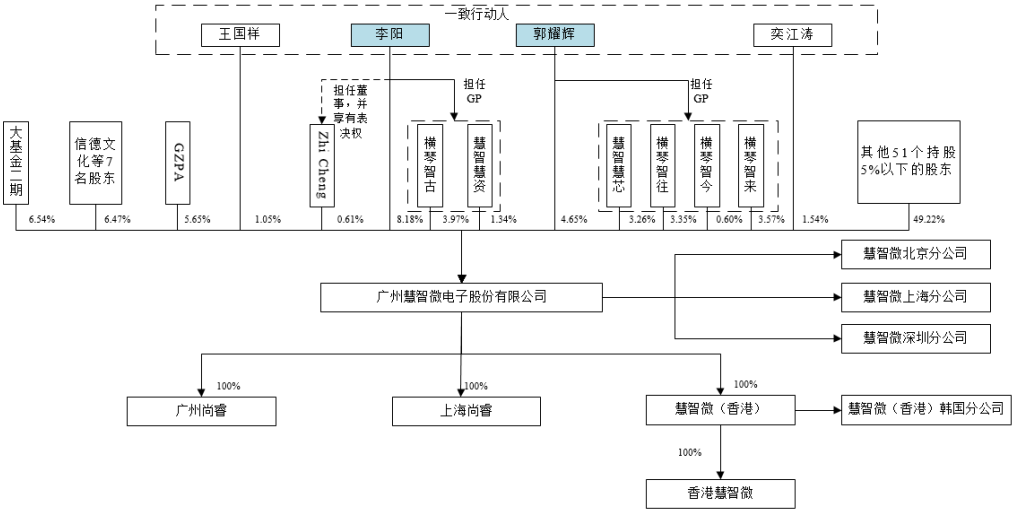

李阳和郭耀辉为慧智微的控股股东、实际控制人。公司股权结构如下图所示:

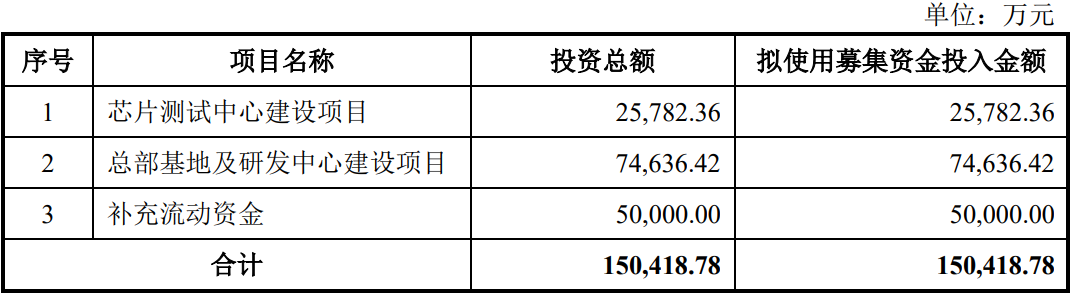

本次募投项目数量为3个,拟使用募集资金约15.04亿元。具体见下表:

关注热点:

(1) 业绩亏损:招股书显示,2019年至2022年1-6月,慧智微净利润分别为-7887.52万元、-9619.15万元、-3.18亿元和-1.78亿元,累计亏损达6.71亿元。

(2) 客户集中度高:招股书显示,2019年至2022年1-6月,慧智微对前五大客户销售收入合计占当期营业收入的比例分别为80.08%、79.46%、77.16%和72.01%。

(3) 供应商集中度高:招股书显示,2019年至2022年1-6月,慧智微向前五大供应商采购金额占当期采购总额比例分别为89.37%、84.54%、88.81%和95.31%。

(4) 毛利率低于同行:招股书显示,2019年至2022年1-6月,慧智微毛利率分别为6.06%、6.69%、16.19%、15.28%,远低于同期同行业可比上市公司毛利率均值23.39%、22.80%、27.14%、32.00%。

(5) 分红质疑:招股书显示,2019年至2022年1-6月,慧智微经营活动现金流量净额分别为-2782.89万元、-9556.49万元、-4.18亿元和-2.12亿元。在此情境下,公司在2020年却还进行了2058.68万元的现金分红。

(6) 关联方遗漏:2021年9月至今,张帅先生一直担任慧智微董事一职。据招股书显示,张帅对外兼职多家企业,但慧智微招股书对张帅对外兼职和投资情况或未详尽披露。据天眼查显示,河南永禾装饰工程有限公司成立于2020年5月20日,成立至今,张帅持有其100%的股权,并担任其执行董事兼总经理一职。而天眼查还显示,永禾装饰的张帅与慧智微董事张帅为同一人,但是慧智微招股书对永禾装饰却只字未提,此举或有为上交所披露规则。

1、请发行人代表结合发行人的行业地位、5G技术能力、财务表现等,说明发行人技术先进性、竞争优势和核心竞争力。请保荐代表人发表明确意见。

2、请发行人代表结合意向订单、业务开展情况以及行业周期,说明:(1)意向订单是否具有可实现性;(2)发行人预期盈亏平衡点依据的合理性。请保荐代表人发表明确意见。