威力传动主营业务为风电专用减速器研发、生产和销售,主要产品包括风电偏航减速器、风电变桨减速器,致力于为新能源产业提供精密传动解决方案。威力传动深耕精密传动领域近 20 年,积累了丰富的经验和技术,自主研制多种型号风电偏航减速器、风电变桨减速器产品,能够适应不同风力资源和环境条件。

2017年6月20日,公司在全国中小企业股份转让系统挂牌,证券简称“威力传动”,证券代码“871626”。

本次发行的保荐机构为中信建投证券,审计机构为天健会计师事务所,合作律所为北京中伦律师事务所。

本次发行数量不超过1,809.6000万股,不低于本次发行完成后公司总股本的25%。

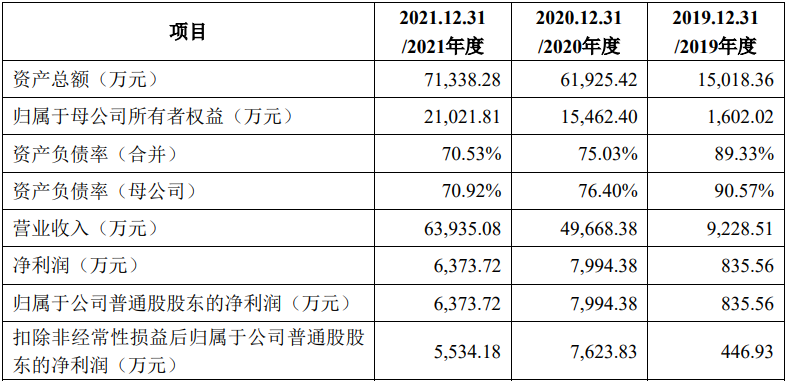

2021年,威力传动营业收入为63,935.08万元,扣非归母净利润为5,534.18万元。具体见下表:

威力传动根据《深圳证券交易所创业板股票上市规则》的要求,结合企业自身规模、经营情况、盈利情况等因素综合考量,选择创业板上市标准为第(一)项标准:“最近两年净利润均为正且累计净利润不低于人民币 5,000 万元”。

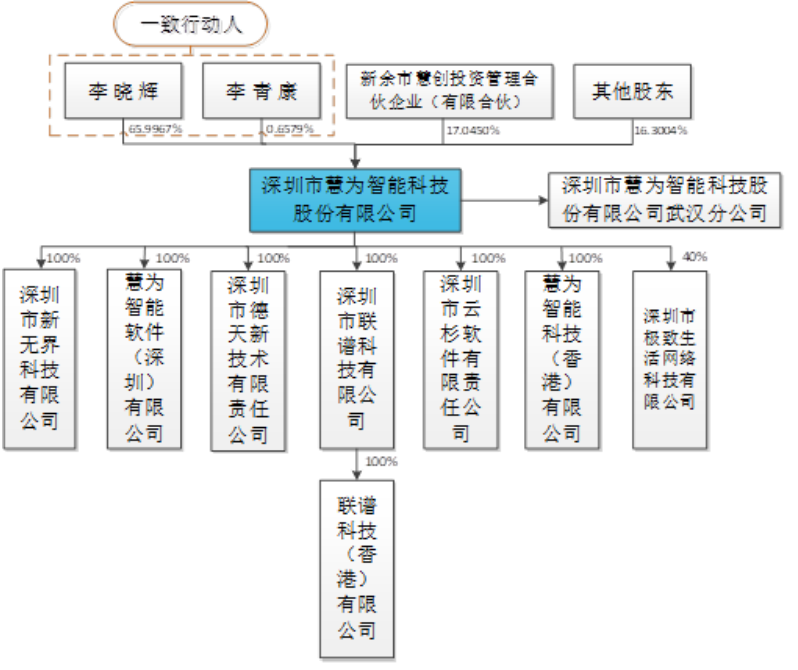

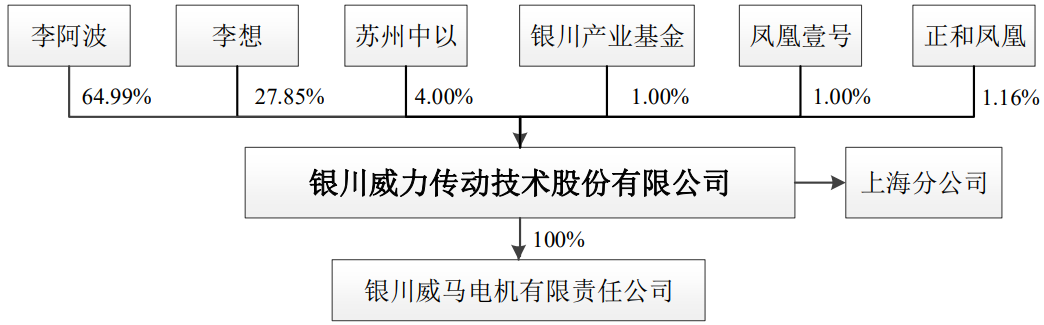

威力传动控股股东为李阿波先生,实际控制人为李阿波先生、李想先生,李阿波与李想系父子关系。公司股权结构如下:

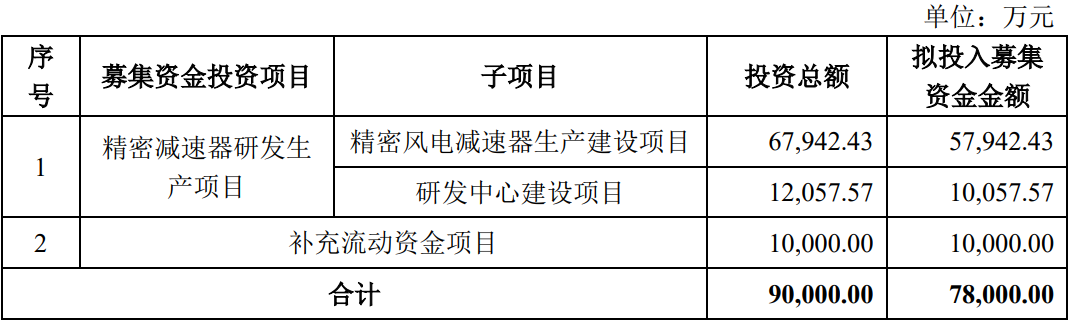

本次募投项目数量为2个,拟使用募集资金7.80亿元。具体见下表:

关注热点

(1) 家族控股:招股书显示,威力传动股东李阿波、李想为父子关系,合计持有公司92.84%股份,为公司的实际控制人。

(2) 业绩下滑:2021年和2022年上半年,威力传动扣非后净利润分别为5534万元和914万元,分别下跌27.41%和70%左右。

(3) 客户集中度高:招股书显示,2019年至2021年,威力传动主营业务收入中来自前五大客户的收入比例分别为99.61%、94.03%和93.84%。

(4) 资产负债率高企:招股书显示,2019年末至2021年末,威力传动合并口径资产负债率分别为89.33%、75.03%和70.53%,母公司口径资产负债率分别为90.57%、76.40%和70.92%,而同期可比同行的平均值仅为45.42%、40.45%和38.16%。

(5) 内控问题频发:2018年至2021年1-6月,威力传动实际控制人及配偶取现1259.66万元,扣除取现后转存的情况,取现金额为765.56万元。2019年至2020年间,威力传动原监事姬鹏飞拆借公司资金,涉及金额分别为109.80万元和662.74万元。此外,2019年威力传动还存在转贷行为,金额为1620万元。

(6) 对赌协议:公告显示,威力传动实际控制人与苏州中以、凤凰壹号和银川产业基金的业绩承诺和股份补偿条款是威力传动2020年和2021年完成累计经审计净利润2.3亿元,如实际净利润低于承诺净利润85%的,苏州中以、凤凰壹号和银川产业基金有权要求李阿波、李想进行股份补偿。2020年及2021年,威力传动的净利润累计为1.44亿元,仅仅完成了业绩承诺的63%。